На чём строят бизнес букмекеры?

Я уже говорил ранее, что бизнес букмекерской конторы – это смесь электронной коммерции, спортивного маркетинга и фрода страховых компаний. Давайте попробую приоткрыть эту завесу тайны на примере классического P&L российского онлайн-букмекера. Рассказ будет разбит на 4 части.

Часть 1. Оборот, маржа, бонусы и GGR

В прошлом посте с коэффициентами и объёмом приёма ставок на Хабиба я уже показал вам, что главное для букмекерской конторы – это оборот.

Оборот букмекерской конторы = сумма всех принятых ставок от пользователей.

Маржа букмекерской конторы – это то, что мы оставляем себе в качестве прибыли. Маржа определяется на каждый рынок ставок и закладывается в коэффициенты.

Пример:

Команда А победит с коэффициентом 1,80

Команда Б победит с коэффициентом 1,95

Маржа букмекера = 6,84%

Формула: 1 – 1/(1/1,80 + 1/1,95) = 6,84%.

GGR – Gross Gaming Revenue (Валовой игровой доход). Один из основных базовых показателей в букмекерской индустрии. Это те деньги, которые выручил букмекер по результатам всех сделанных ставок пользователями. По уровню GGR происходит сравнение рынков разных стран, по уровню GGR сравниваются успехи публичных букмекерских компаний, да и вообще GGR – главный показатель успеха букмекера.

Бонусный фонд является довольно важной частью маркетинговых расходов каждого букмекера. При этом бонусы – это всё-таки квази-затратная часть, поскольку игроки используют полученные бонусы в тех же ставках. В среднем бонусный фонд составляет около 5% от общего объёма GGR, но может варьироваться в зависимости от маркетинговой политики букмекера, достигая и 10% от GGR.

Что относится к бонусам: бонусы на первый депозит, фрибеты, страховка первой ставки, бездепозитные бонусы, программа лояльности и прочее.

Индустрией был придуман более продуманный показатель, который активно используется в итоговых финансовых отчетах: NGR (Net Gaming Revenue). NGR = GGR – Бонусы.

Пример:

Оборот: 1 000 000 000 рублей

Маржа: 6,84%

GGR: 68 400 000 рублей

Бонусный фонд: 5%

NGR: 60 498 000 рублей.

Часть 2. Комиссии платёжных систем и налоги

Комиссии платёжных систем являются вторым по размеру расходом букмекерской конторы после маркетинговых затрат. При каждом платеже (ввод или вывод) игрока букмекер, как эталонный е-коммерс, платит за пользователя комиссию платёжной системе. Более привычный термин для индустрии – эквайринг. Поскольку отрасль азартных игр является высоко-рисковой историей, банки и платёжные системы неохотно идут на понижение комиссий за платежи.

Есть такое условие в каждой букмекерской конторе: если сделан депозит, то перед его выводом со счёта необходимо сделать ставок на всю сумму депозита. Это правило работает в первую очередь для того, чтобы своими вводами/выводами пользователи не обанкротили букмекера. Если игрок 30-40 раз сделает ввод/вывод 100 рублей без ограничений по ставкам, то букмекер будет вынужден заплатить 100 рублей платёжных комиссий.

В России, кроме эквайринга банка, 1% с каждого платежа забирает ЦУПИС, в итоге средняя комиссия, которую платит букмекерская контора с пользователей составляет:

– за депозит 3,00-3,25%;

– за снятие 1,75-2,00%.

Учитывая частоту ввода и вывода денежных средств каждым пользователем, размер выплат по платёжным комиссиям составляет от 15 до 18% от суммы всего GGR, в зависимости от месяца и активности игроков.

Подсказка коллегам из некоторых российских букмекерских компаний:

Измените минимальную сумму вывода со счёта!

С недавнего времени в российской индустрии беттинга появился новый налог, который именуется отчислениями на спорт. У этого налога есть минимальный платеж в размере 5 миллионов рублей в месяц (если точнее 15 млн в квартал), но вообще его сумма равна 5% от разницы между вводом и выводом денежных средств клиентами, что на деле составляет практически 5% от GGR. Букмекеры, которые имеют GGR до 300 млн рублей в квартал, платят минимальный платеж 15 млн руб., если GGR сверх 300 млн рублей в квартал, то платят 5%.

В итоге около 30% своего GGR российский букмекер теряет на бонусах, эквайринге и отчислениях в спортивные федерации.

Часть 3. Маркетинг

Главная цель любого букмекера – FTD (first time deposit) или FDA (first deposit account). По сути, это одно и то же. Поскольку в мире маркетинга фрода и обмана не меньше, чем в договорных матчах, наиболее технологические букмекерские компании начали смотреть гораздо дальше, чем в сторону первого депозитного клиента. Теперь также смотрят на показатели STD (Second time deposit) и TTD (third time deposit). Однако ещё важнее когортный анализ и ARPU пользователя на протяжении следующих 12 и 24 месяцев.

Важный показатель индустрии – churn-rate аудитории. Отток пользователей, которые зарегистрировались в первый месяц, довольно существенен. Обусловлено это не только маркетинг-фродом (это в основном мотивированный траффик, об этом попробую рассказать в других постах), но и привычкой пользователя или тем, что пользователю не понравилось играть у того или иного букмекера.

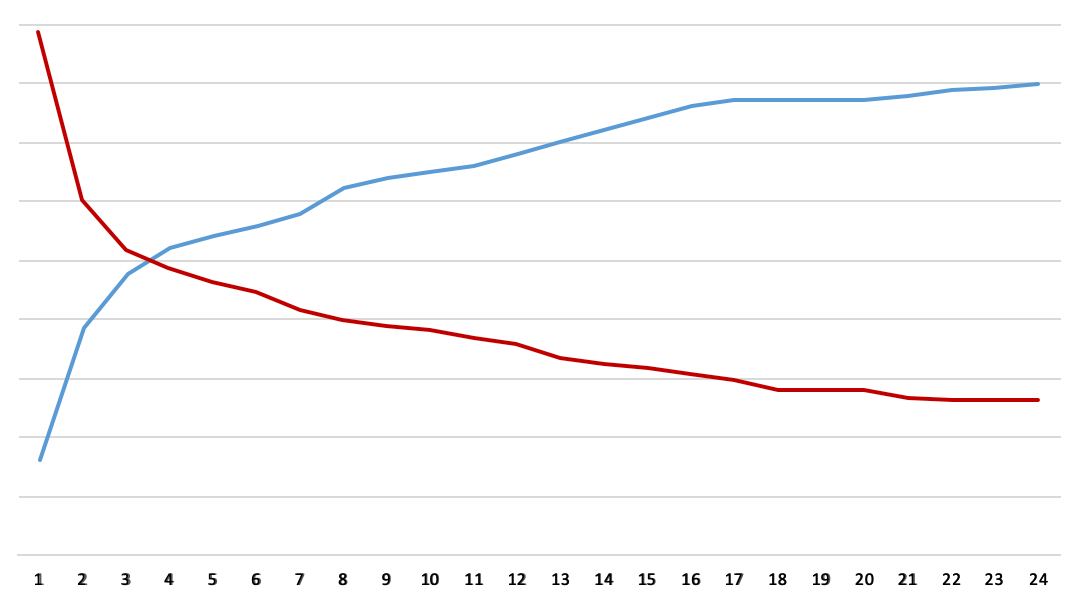

Ниже приведен график одного из маркетинговых каналов, используемых Parimatch. Такие графики у нас есть на каждый источник траффика, что позволяет максимально точно определять его эффективность.

Синий график – ARPPU пользователя в месяц

Красный график – Churn-rate

Ось X – календарный месяц, где 1 — это первый месяц, когда пользователем сделан депозит.

Через 3 месяца остается менее 30% аудитории, но именно она и начинает приносить основной доход букмекерской конторе. Вы можете наблюдать рост ARPPU (Average revenue per paying user) от месяца к месяцу.

Чтобы отток пользователей не падал до 0%, необходимы маркетинговые инвестиции в узнаваемость бренда. Потому что именно благодаря им пользователи удерживаются и возвращаются к игре, а не уходят к другим букмекерам. Именно по этой причине уже известные букмекерские конторы продолжают существенно вкладываться в имиджевые кампании.

Важной составляющей является и партнёрская аффилиат-программа, где партнёру выплачивается процент от заработанных денежных средств от клиентов, которых он привёл к букмекеру. В России процент дохода подобных партнёров обычно составляет от 20 до 35%. Реже цифры превышают эти значения и часто зависят от объёма и качества клиентов, которых он приводит. Многие букмекерские конторы вообще не используют инструменты классического digital-маркетинга, предпочитая работать с вебмастерами по аффилиатке.

Сколько тратят букмекерские компании на маркетинг? Оценить это невозможно, каждая компания выбирает свой путь. По моим ощущениям, примерно от 40 до 50% всего GGR, если не считать новых букмекеров, которые вынуждены тратить больше на старте.

Часть 4. Фиды, прямые трансляции, персонал

Фиды коэффициентов – это то, без чего не может жить не один букмекер. Практически невозможно иметь настолько большой штат букмекеров, чтобы самостоятельно давать коэффициенты на все события. Для этого существуют крупные b2b-компании, которые поставляют фиды с готовыми коэффициентами на исходы спортивных событий большинству букмекерских контор. Именно в этих фидах частенько и находятся дырки, в которые бьют особо умные игроки. Эти фиды иногда дорабатываются трейдинг-командой букмекера, адаптируя их под свою маржу.

Еще одна важная затратная часть – оплата прав за видеотрансляции. На медиа-рынке выделена отдельная категория прав для букмекерских контор. Чаще всего это такие же агрегаторы, которые скупают данный тип прав и продают их пакетами. Затраты на этот тип контента довольно существенны. Главные игроки тут: IMG, Perform и Sportradar. Стоимость пакетов каждого может достигать 1 миллион долларов в год на одну букмекерскую компанию за один пакет.

Теперь про ФОТ. После долгих лет работы в Рамблере тяжело было осознавать, что зарплатная ведомость и затраты на офис не являются главными затратами в твоем P&L.

Зарплатный фонд обычно делится на 5 главных категорий сотрудников:

- трейдинг;

- продукт;

- маркетинг;

- поддержка;

- бэк-офис.

Чем больше букмекер использует сторонние фиды, тем меньше штат трейдеров. Всё больше на замену людям приходят автоматизированные системы трейдинга, но для тех букмекеров, кто работает по старинке, затраты на трейдеров довольно существенны.

Разработчики продукта также являются очень важной составляющей зарплатного фонда. В России большинство букмекеров имеют собственный продукт, а не используют white-label решения. «Фонбет«», 1хBet, Winline, «Лига Ставок», «Олимп», «Бетсити», «Марафон» – все они используют собственный софт. «Париматч» Россия использует софт международной холдинговой компании Parimatch, которая, в свою очередь, также самостоятельно занимается разработкой своего продукта.

Оценю затраты на сотрудников до 5% от GGR, включая льготы, все виды компенсаций, развлечений, тревел-поддержку и прочее. Прочие затраты на аренду офиса, IT, безопасность и так далее оцениваю где-то в 1-2% от GGR.

Подводя итог, приходим к следующим цифрам:

25% – бонусы и платежные комиссии

5% – отчисления на спорт

50% – маркетинг

10% – видеотрансляции, зарплата и прочие затраты. Чем больше GGR букмекера, тем меньше эта доля, у некоторых БК эта категория затрат может составлять менее 5%

10% – прибыль букмекера, с которой уплачиваются налоги и распределяются дивиденды.

Оригинал текста опубликован в телеграм-канале Дмитрия Сергеева.